近场搏杀,梯媒内卷,一分为二,量升价跌,品牌渔利。

有没有一种酒,比茅台卖得贵,且比茅台卖得好?

1979年,春节黄金时段,一条90秒的广告现身上海电视台,连续播放4天,为此,广告主“参桂养荣酒”支付的费用是260元——大概相当于上海普通工人五个月的工资。

威力很快显现——当时,茅台酒每瓶仅有7元,参桂养荣酒每瓶卖到了16元,却在上海卖到脱销。

这是中国的第一条电视广告。如今,40年过去,中国GDP排名全球第二,广告规模也是全球第二,广告年营业额突破万亿大关。

可以说,广告是经济的晴雨表,同频共振,且振幅更大。

过去20年间,中国GDP同期上涨了10倍,但广告行业同期上涨了13倍。

大厂商业化的尽头也是广告。在美国,谷歌和脸书,拿下了广告市场四分之一的份额。

而当经济遭遇震荡时,广告预算通常会大幅缩减。CTR发布的报告显示,2022年上半年,中国广告市场同比减少了11.8%。

大盘受挫,看起来,没有玩家可以幸免。

分众传媒刚刚发布的报告,也印证了广告市场的凉意——2022年上半年,分众传媒营收同比下跌了33.77%,净利润同比下跌了51.61%。

不过,CTR却给出了相反的数据,2022年上半年,广告大盘下挫之下,梯媒一枝独秀,逆势增长,其中,电梯电视和电梯海报同比分别上涨了3.9%和7.7%。

为何分众的本季业绩,与CTR洞察的整体趋势,出现了如此迥异的偏差和分叉?电梯媒体未来前景到底如何?

大盘遇冷,梯媒受挫?

广告大盘受冷之下,梯媒其实未能幸免。

尽管CTR报告中,电梯媒体是唯一保持正向增长的广告领域,但要知道,其同比增速已经大幅下滑。

2021,电梯电视和电梯海报的增速分别为31.5%和 32.4%,而2020年,在广告行业整体投放下滑 11.6%的寒冬里,电梯媒体和电梯海报,依然实现了 23.8%和 28.9%的同比增长。

因此,今年上半年,仅仅保持了个位数增长的梯媒,尽管看似“一枝独秀”,但其实并未完全“独善其身”,只是相对之下,抗跌性更强。

而相比梯媒行业的倔强微涨,分众营收的拉垮大跌,其实更多源于其主观业务特性所致。

其一,先来看看分众的客户结构。

财报显示,互联网行业为分众的第二大行业客户,而在今年上半年,互联网企业在分众上的投放额大幅缩减70%。

其中,作为分众股东,过去,天猫是分众最大的互联网金主之一,但今年上半年,阿里开启了佛系的“降本增效”,缩减投放预算。

另据CTR数据,2022年上半年,在电梯媒体Top30的客户中,天猫是预算缩减额度最大的梯媒客户,同比缩减了54.6%。

互联网拉垮,殃及分众营收,其实不足为怪。

其二,再来看分众覆盖终端的场景——工作场景位居首位,对应所谓的写字楼电梯屏幕和电梯海报。在疫情之前,它位于鄙视链最上游,报价是同地段社区梯媒的三倍左右。

但今年上半年,疫情之下,多地陆续居家办公,写字楼控制,没有人流的写字楼梯媒广告投放,可能被迫阶段性断流。

在财报中,分众也提到,疫情期间,“公司部分重点城市广告正常发布受限,经营活动受到极大的影响”。

其三,分众的营收中,除了占大头的楼宇广告之外,还有影院广告以及其他商场户外广告,因为疫情期间受到封控波及,同比下滑在70%左右。

因此,虽然作为梯媒龙头,分众上半年元气大伤,但其实整个梯媒行业,并没有那么悲观。

CTR发布的《2022中国广告主营销趋势调查》显示,从客户偏好度来看,梯媒依然广告主最为青睐的户外广告类型,渗透率常年稳居第一。

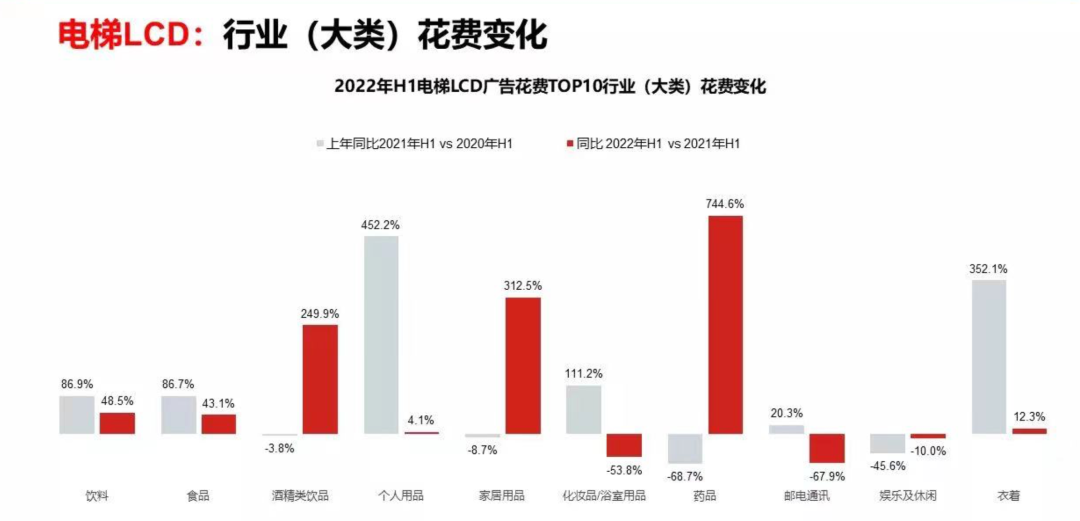

即便是在广告大盘向下的2022年上半年,也有不少行业,提升梯媒预算,其中,个人用品投放,同比增长了136.9%,而酒精、饮品、食品则同比增长了42.5%、47.5%、38.5%。

而从整体而言,随着广告主越发精打细算,在挑选投放渠道时,考量的主要因素,其一是看转化效果,其二看性价比。

目前来看,梯媒相比线上广告、电视广告等,性价比更高,因此,广告主转道线下不足为怪。

线上广告越来越昂贵。2021年春天,一家美元基金调研发现,某知名网红食品流量投入入不敷出,花1万元投放,只能产生8000元销售,投一笔亏一笔。

另据财通证券研报,目前国内主流互联网App的CPM(千次展示成本)位于100-300元区间,而梯媒CPM,仅为上述成本的一半左右。

而据中泰证券估算,某一线卫视 CPM 约 为1100 元,同期,爱奇艺北 京、上海 CPM 为 130 元,但电梯广告 CPM不足百元。

正因如此,随着企业降本增效,越来越“精明”,梯媒的高性价比依然有吸引力,这也是梯媒一枝独秀,上半年保持增长的原因。

四大动向,梯媒分化

尽管从长期来看,梯媒增长具有较大确定性,但增长机会并非均分普惠,也并非所有玩家都能躺赢,红利必然会走向结构性分化。

NO1:广告主越发追求品效合一,梯媒也不能再“盲人摸象”。

从效果来区分看,广告可以分为追求短期转化的“流量广告”,以及着眼长期建设的“品牌广告”。广告行业的一个通行看法是,“流量是挣今天的钱,品牌是挣明天的钱”。

而梯媒广告,大概率可以被划分至“品牌广告”之列。

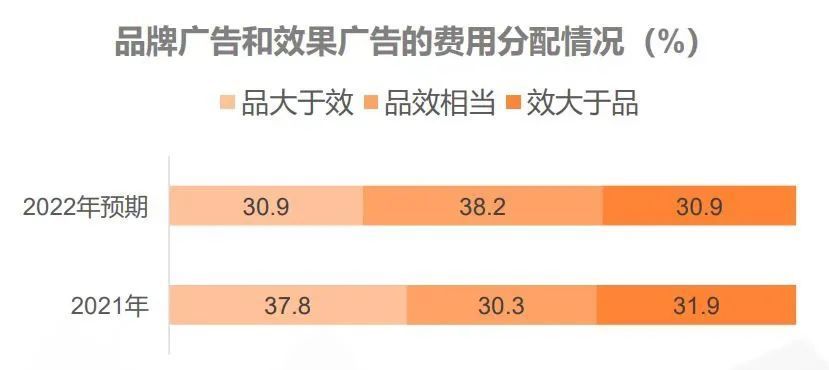

前两年,追求转化的效果广告、流量广告大行其道,但随着《个人信息保护法》等落地,精准推荐广告遭受重创,品牌广告再度吃香。

QuestMobile的数据显示,2022年上半年,效果广告的占比下滑,品牌广告则掉头上,市场份额同比提升了5个百分点。

品牌广告份额的回升,于梯媒是利好。

但对于整体上更为谨慎的广告主来说,投放品牌广告,不意味着完全不看效果——CTR的调研显示,2022年,38.2的广告主追求“品效相当”。

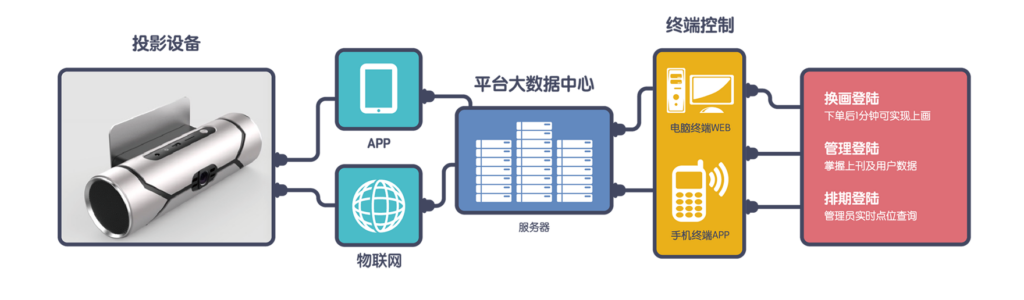

NO.2:梯媒数字化、智慧化发展,智慧屏跃升行业第一媒体。

目前,电梯媒体呈现三种形态:框架海报、梯外LCD与梯内智慧屏。

最新统计显示,在上海,智能屏覆盖的电梯总数已经超过了80000台电梯,日均覆盖人数近1400万,已远远超过了电梯LCD与电梯海报的覆盖范围。

电梯智能屏虽然前期一次性投入较贵,但后期其优势越发凸显。

其一,效果可追踪,通过标签筛选、智能匹配,在线监播、效果归因等技术手段,实现投前可筛选、投中可监测、投后可归因。

其二,电梯智能屏通过数字化精准投放,可以降低投放成本。相较于梯外LCD和电梯海报,分别能降低30%和50%的投放成本。

其三,智能屏不像框架海报一样,需要人工投放,可以智能远程投放,因此长期来看,人力成本也更低。

NO.3:疫情之下,锚定家庭消费的社区梯媒价值凸显。

在梯媒鄙视链上,早期,位居写字楼的梯媒,报价通常是社区梯媒的三倍以上,而这也是分众占据优势的场景。

作为后来者,新潮反向而行,从社区入手,但在报价上,却无法与分众PK。

但疫情之下,不少写字楼人流冷清,场景优势相对下降,很多人居家办公,社区梯媒的优势反而凸显。

而从常态来看,到写字楼上班的群体,不到总上班人数的20%,80%的人主要在工厂、医院、学校、商铺、政府大楼、综合体等地方上班。但无论在哪里上班,终归也会到小区,因此,社区的刚需性、到达率,相比写字楼场景,更为凸显。

秒针数据显示,社区梯媒以92%的周触达比例,成为社区内触达率最高的户外媒体。其中,受众日均乘坐4次社区电梯,相比其他户外广告形式,社区梯媒是高频且必经的媒介触点,短期曝光能力十分突出。

也许,经此一“疫”,社区梯媒和写字楼梯媒长期倒挂的价格差,有望因此理顺。

NO.4:梯媒的未来,可能会呈现量升价跌之势。

过去,梯媒行业,分众一家独大,因此,在定价上掌握了超级话语权,多年以来,无论广告大盘沉浮,梯媒刊例价格一路上行。

但2018年之后,资本涌入,梯媒陷入混战,巨头重金押注,入场扶持代理人,阿里及其关联方先后战略入股分众,另一阵营的百度和京东,则相继对新潮进行投资。

作为后来者的新潮大打价格战,举起“效果一样、价格降半”的大旗。时至今日,这一策略依然延续,

今年5月,张继学再发公开信,声称要为客户节约30%以上的投放成本,这一举措,也呼应了客户的“精明”取向。据CTR数据,2022年上半年,整体广告市场的刊例花费同比下降了11.8%。

毕竟对于广告客户来说,挤干价格水分,投入更少的钱,带来更高的转化,是必然需求。

因此,长期来看,梯媒行业有望挤出更多水分,继续提升性价比。

梯媒变道:横扩VS纵深

梯媒红利可观,到底谁能吃下?

十年前,梯媒行业高度分散,先后涌入1700多家公司,但分众作为行业一哥,地位难以撼动。

十年之后,行业格局彻底逆转,早期的“学霸”分众,以及后来的“插班生”新潮,都靠着巨额融资,以及点位布局,把其他玩家远远甩在了身后。

2016年,从规模来看,新潮还仅仅是分众的118分之一;2018年,追到了15分之一;到了2022年,从点位来看,双方已经平分秋色。

在电梯屏领域,新潮为66万左右,而据分众财报显示,其境内自营电梯屏为69.9万左右,几乎持平。在海报框架上,新潮的牛框框开放平台目前已近160万个海报点位,领先分众的153.6万自营海报数量。

分众的根据地优势在写字楼,而新潮则做到了社区第一。不过,如今双方都在朝着对方的优势领地进军。比如,新潮传媒今年提出了“一体两翼”,在社区之外,开展商务网和框架业务,全面对标分众。

尽管都主攻梯媒,在点位上也逐渐“旗鼓相当”,但在战略战术布局上,双方却大相径庭。

其一,分众守擂,新潮叫板。

于分众而言,保持行业格局、游戏规则“不变”,最符合其商业利益。

而新潮作为新势力则发起进攻。

早期,新潮也曾一度盲目跟风分众,“打仗打红眼的时候眼里装满了对手,容易被竞争对手带偏节奏。认为竞争对手做了什么,如果我不做,就有被淘汰的危险”,张继学曾反思,但亦步亦趋,却导致新潮步步滞后。

摊子铺满了全国140多个城市,每月投入4亿多,“钱花得心惊肉跳”,但拓客能力没赶上,导致梯媒大量闲置。

直到他被李善友一句话点醒,“与其更好不如不同”。此后,新潮开始与分众反向而行。

分众做写字楼,新潮就做社区;分众做平面海报,新潮就做电梯屏;分众做手工投放,新潮就做智能投放;分众维持高毛利,新潮打造开放平台,做低毛利等等,试图打破垄断。

比如,在电梯海报领域,分众一度占据绝对优势,这也是分众毛利率最高的板块。新潮仅靠一己之力,难以快速追赶,因此,其方法就是联合近100家公司,打造开放平台,并降低海报毛利,来争取更多市场份额。

随着新潮联盟壮大,有了分庭抗礼之势,分众的话语权和点位优势正在被蚕食。

其二,在扩张路径上,双方也有所分野。

分众横向扩张。布局海外业务,其楼宇业务涉足了香港、韩国、泰国、新加坡等地。此外,分众也在试图拓展影院银幕广告媒体和终端卖场媒体等。

新潮则是向内生长,从早期的紧盯对手,单纯追求梯媒数量,重心转到助力客户成长上,提出了“商业成功=产品力+渠道力+品牌力+组织力”的成功模型。

与此同时,加快智慧化升级等。在百度、京东的帮助下,新潮打造了媒体字典,可以知悉小区位置、电梯数量、房价、入住率车位数、搜索以及购买产品数据、性别老少、收入水平等,以此实现千楼千面智能精准投放等。

其三,增长逻辑也大有不同。

分众作为上市公司,在资本市场紧盯之下,必然看重每一季度的营收和盈利。

但而新潮因为没有上市,所以,无需遭受短期盈利压力,更为看重增长。因此,新潮并不像分众一样,追求绝对高毛利,而是通过让利给品牌主,提高投入和产出的性价比,以此抢占更大市场份额。

张继学则多次叫板,“为品牌传播节约一半的电梯广告传播成本;助力100个国潮品牌收入/市值过百亿。”

总而言之,早些年间,梯媒行业只有分众一家独大,如今市场一分为二,玩家位次重排,行业格局流变,恰恰说明,行业还处于格局未定的乱纪元,未到零和博弈之时。

而当“一家独大”的垄断格局被打破,梯媒行业竞争烈度、内卷程度陡然提升。梯媒越卷,则品牌越赢,可投放梯媒数量提升,投放效果可追踪,投放成本却在反向回落。

在数亿人每天川流不息的电梯空间里,这场“近身搏杀”还会持续胶着,可能会呈现量升价跌之势,而品牌则可以在双方的对垒中,坐收渔利。

本文来自微信公众号“财经故事荟”(ID:cjgshui),作者:财经故事荟,36氪经授权发布。